納税緩和制度 連載2回

第2回は納税緩和制度についてです。

国税通則法に規定された納税の猶予を解説しました。

「2 納税の猶予とは」

納税の猶予とは、災害、病気、事業の休廃業などによって、滞納税金を一時に納付できない場合は、申請により税金の支払いを猶予することができる制度です。

納税の猶予制度は、申請型となっており、私たちの権利の一つです。積極的に活用していきましょう。

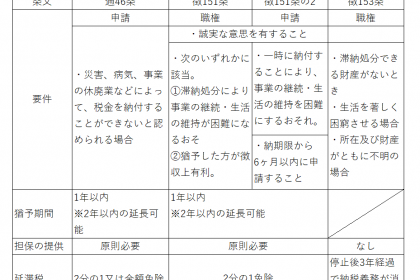

納税の猶予は、

(1)相当な災害を受けた場合(通46条の1)

(2)通常の納税の猶予(通46条の2)

(3)確定手続き等が遅延した場合(通46条の3)

の3種類があります。

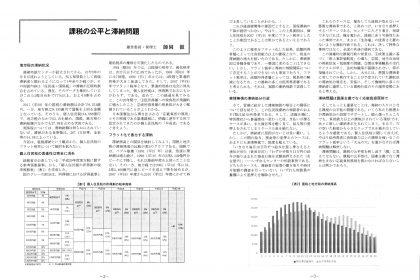

(2)の通常の納税の猶予は、災害だけでなく、納税者やその家族の病気、事業の休廃業、一部の廃止、事業にかかる著しい損失、犯罪による被害、事故の被害などの要件により、税金を納付できない場合に使える制度です。具体的には表の要件に該当する場合は適用できる可能性があります。

(3)は通常の納税の猶予のうち、税務調査などで修正申告を行い、納付が必要となるが資金繰りができない場合などに、納税の猶予を申請することができます。

通常の納税の猶予((2)、(3))は、納付能力を調査して判断されるため、「財産収支状況」の記載などの面倒な手続きはありますが、申請を行うことにより延滞税が全部または一部免除されます。特に、納期限の翌日から2カ月を経過した日以後は、税率が跳ね上がるので申請した方がよいでしょう。この申請の際、月々の分納金額の計算をすることになりますが、無理のない分納計画を作成することが重要です。

近年、地震や津波だけでなく、集中豪雨などによる災害が日本列島で猛威を振るっています。これらの災害で相当な被害を受けた場合には、(1)が適用され、個々の納税者の納付能力などを調査することなく、また、担保の提供を要しないで、納税の猶予を認める制度になっています。なお、この場合、延滞税は全額免除となります。